Wyckoff in Depth - Part I

ทำไมต้องศึกษา Wyckoff Logic?

การศึกษาและการวิเคราะห์ตลาดตามหลัก Wyckoff เป็นวิธีที่มีความยืดหยุ่นและสามารถใช้กับทุก Timeframe โดยการวิเคราะห์โครงสร้างของตลาดนั้นแบ่งออกเป็น 3 ขั้นตอนหลัก

บริบท (Context): บริบทของตลาดคือ ตลาดกำลังอยู่ในช่วงไหน ขาขึ้น ขาลง Sideway ออกข้าง การศึกษาบริบทของตลาดนั้นจะให้ความสำคัญกับโครงสร้างตลาดใน Timeframe หลักก่อนแล้วค่อยเจาะลึกลงไปใน Timeframe ที่เล็กลงไป

โครงสร้าง (Structures): การวิเคราะห์โครงสร้างตลาด คือวิเคราะห์เพื่อค้นหาว่าใครคือผู้ที่กำลังควบคุมตลาดอยู่ ระหว่างฝ่ายซื้อและฝ่ายขาย

พื้นที่การซื้อขาย (Trading Areas): โซนซื้อขายนั้นเป็นช่วงราคาที่เทรดเดอร์ส่วนใหญ่ลงมือซื้อขาย ตลาดในช่วงนี้จึงมีสภาพคล่องสูง เราสามารถวิเคราะห์ผลลัพท์ที่เกิดขึ้นในช่วงนี้เพื่อสร้างความได้เปรียบด้านต้นทุน

การวิเคราะห์ตามหลักการของ Wyckoff จะช่วยให้เข้าใจในการเคลื่อนไหวของตลาด และช่วยให้การตัดสินใจในการซื้อขายเป็นไปอย่างมีประสิทธิภาพ คือถูกตัว ถูกเวลา ในราคาที่เหมาะสม

When one wave ends, another wave starts in the opposite direction. We learn the pattern of waves to determine the nature of the trend.

การเคลื่อนที่ของราคาหุ้นนั้นไม่ได้เป็นเส้นตรงแต่มันมีลักษณะเป็นคลื่น แต่ละช่วงของคลื่นราคานั้นใช้เวลาไม่เท่ากัน การศึกษาความสัมพันธ์ของคลื่นแต่ละลูกจึงต้องประกอบไปด้วย ช่วงเวลา ความเร็ว และความสูง การวิเคราะห์คลื่นราคานั้นช่วยให้เรามองเห็นภาพใหญ่ของตลาดได้ชัดเจนยิ่งขึ้น สามารถคาดเดาจุดเริ่มต้นและจุดสิ้นสุดของคลื่นได้

THE PRICE CYCLE

ตลาดนั้นมีโครงสร้างหลักอยู่ 2 อย่างคือ

- Trends หรือ ทิศทางตลาด โดยเทรนนั้นมีอยู่ 3 รูปแบบคือ ขาขึ้น ขาลง และ Sideway

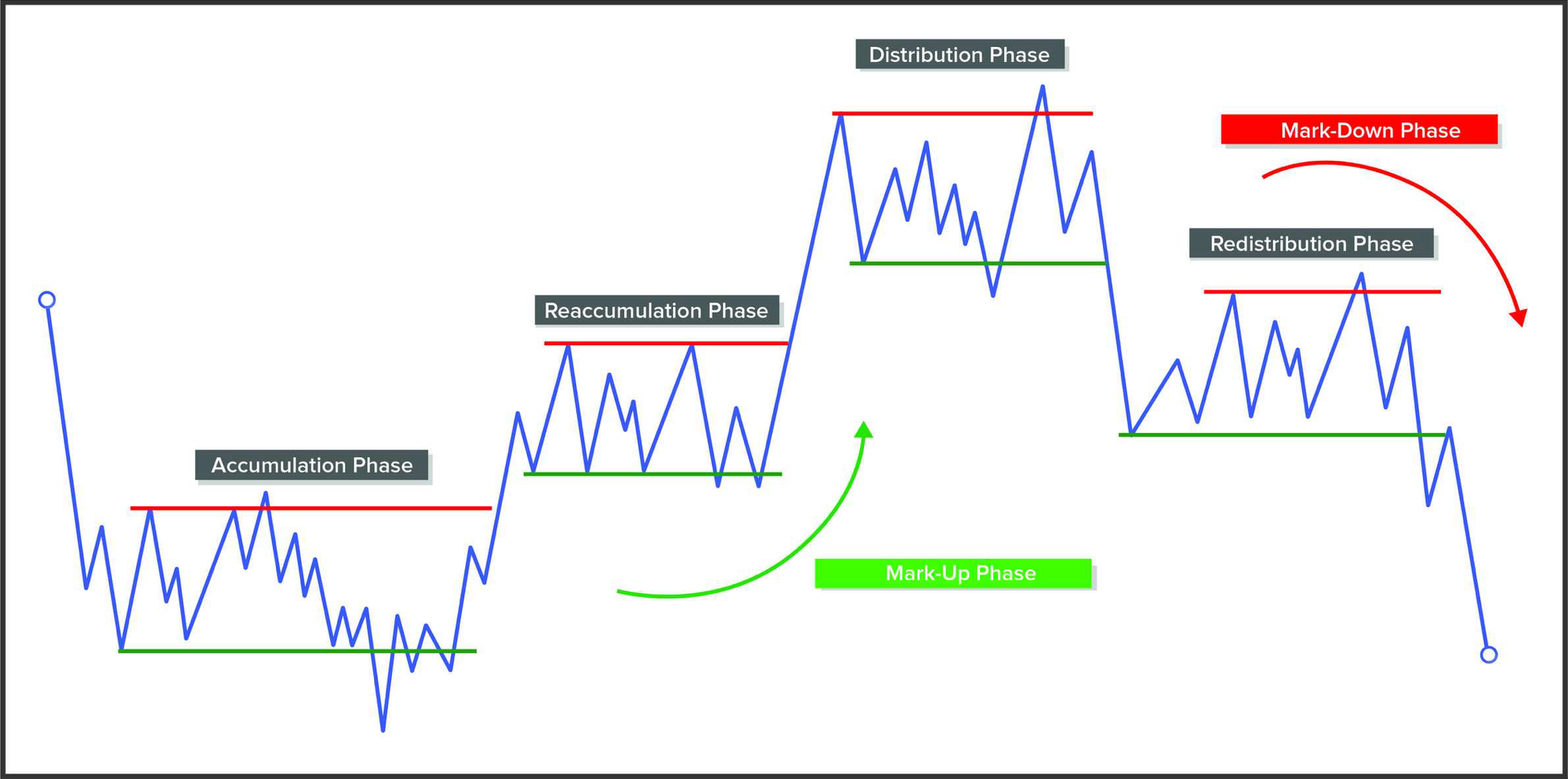

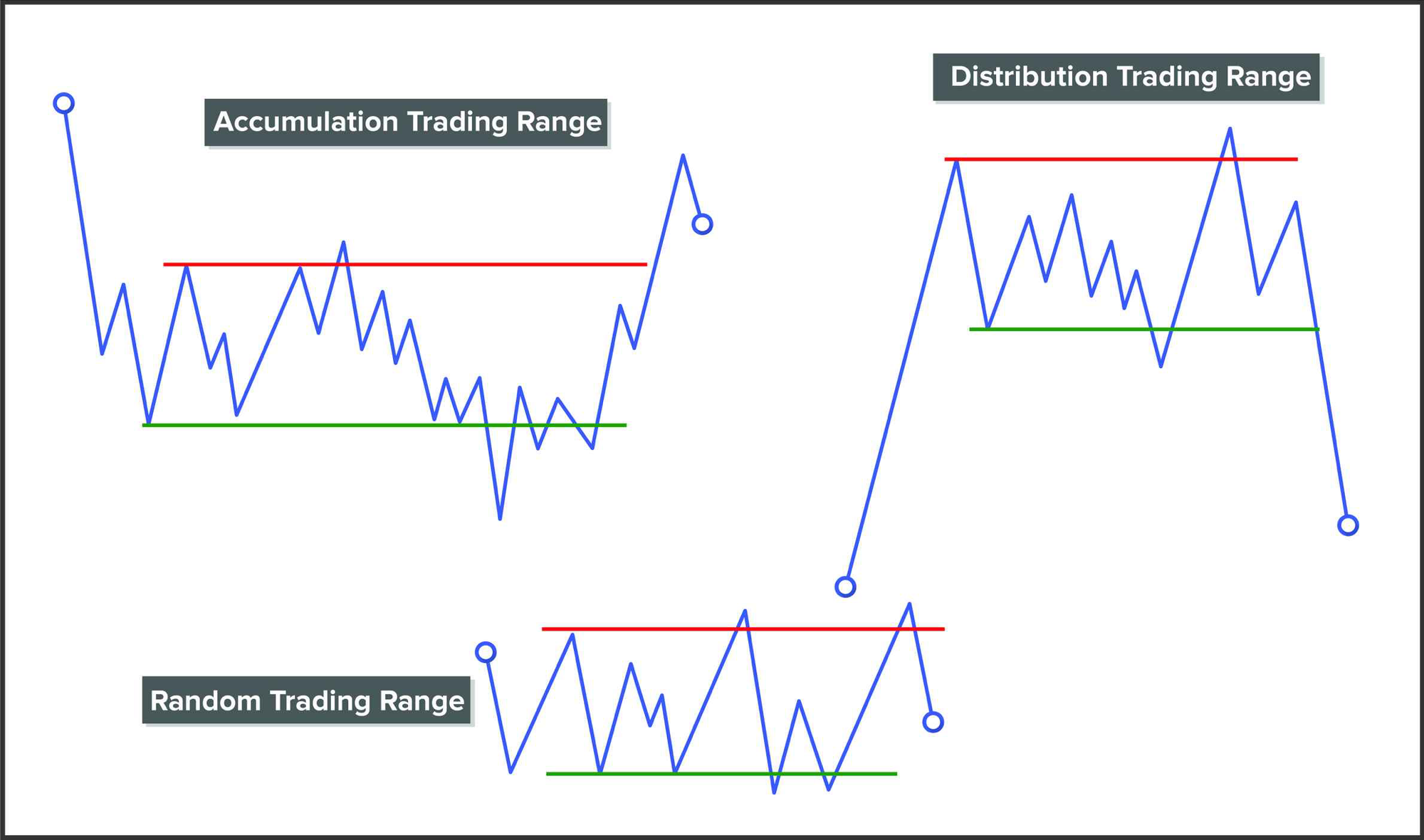

- Trading Ranges, กรอบการซื้อขาย ถ้าอยู่ต้นรอบของ cycle หรือโซนล่างของกราฟ จะเป็นช่วงสะสมหุ้น หรือ accumulation แต่ถ้าเป็นปลายรอบหรือโซนบนของกราฟจะเป็นช่วงกระจายหุ้น หรือ distribution

ในช่วง Accumulation เทรดเดอร์มืออาชีพจะซื้อหุ้นที่ขายอยู่ในตลาดจนกว่าแรงขายจะหมด แรงซื้อจะทำให้ราคายกตัว แต่ราคาที่ยกตัวขึ้นจะไม่ไปดันแนวต้านมากนัก เพื่อป้องกันไม่ให้ราคาดีดสูงเกินไป การทดสอบแนวต้านนั้นจะเกิดขึ้นเป็นรอบ ๆ ถ้าหากแรงขายยังหนาแน่น มันจะกดราคาให้กลับตัวลงไปยังแนวรับ ก่อให้เกิดเป็นกรอบซื้อขาย แต่เมื่อราคาเบรคกรอบซื้อขายนี้ ก็จะเป็นจุดเริ่มต้นของเทรน

ในช่วยที่ตลาดอยู่ในขาขึ้น ความต้องการซื้อจะมากกว่าความต้องการขาย เพราะคนในตลาดเริ่มเห็นความเป็นเทรนที่ชัดเจนขึ้นและโดดเข้าร่วมวง มันจะดันราคาให้สูงขึ้นเรื่อย และเมื่อราคาวิ่งไปถึงระดับที่น่าพึงพอใจในกำไร เทรดเดอร์มืออาชีพจะะเริ่มขายหุ้นออกสู่ตลาด เป็นการเริ่มต้นของช่วงกระจายหุ้นหรือ Distribution phase การกระจายหุ้นในมือจำนวนมากนั้นจำเป็นต้องใช้เวลา เพราะหากขายเยอะหรือเร็วเกินไปจะทำให้ราคาตก และเมื่อเวลาผ่านไป มันจึงเกิดเป็นกรอบซื้อขายที่มองเห็นได้ชัดเจน

แต่หากแรงขายที่แนวต้านนั้นลดลงเรื่อย ๆ แต่แรงซื้อยังคงสูงจนดันราคาทะลุแนวต้านขึ้นไป โครงสร้างราคาแบบนี้เรียกว่า ReAccumulation ในตลาดขาลงก็เช่นกัน หากราคาลงไปถึงจุดหนึ่งแล้วเกิดการรีบาวด์สร้างเป็นกรอบซื้อขาย แล้วราคาทะลุแนวรับลงไป เราสามารถอนุมานได้ว่ากรอบซื้อขายนี้เป็นช่วง ReDistribution

ดังนั้นวงจรราคาจึงประกอบด้วย ช่วงสะสมหุ้น ช่วงขาขึ้น ช่วงกระจายหุ้น และช่วงขาลง ซึ่งวงจรราคานั้นเกิดขึ้นในทุกกรอบเวลา Timeframe และในแต่ละ timeframe นั้นอาจจะอยู่ในช่วงที่แตกต่างกัน เพราะฉะนั้นผลการวิเคราะห์จะแม่นยำได้ จำเป็นต้องวิเคราะห์หลาย timeframe ประกอบกัน และเมื่อใหร่ก็ตามที่เราสามารถระบุช่วงเวลาของราคาหุ้นได้ ข่าวจริง ข่าวลือ ความเห็นของคนอื่นนั้นแทบจะไม่มีผลต่อการตัดสินใจของเราอีกต่อไป

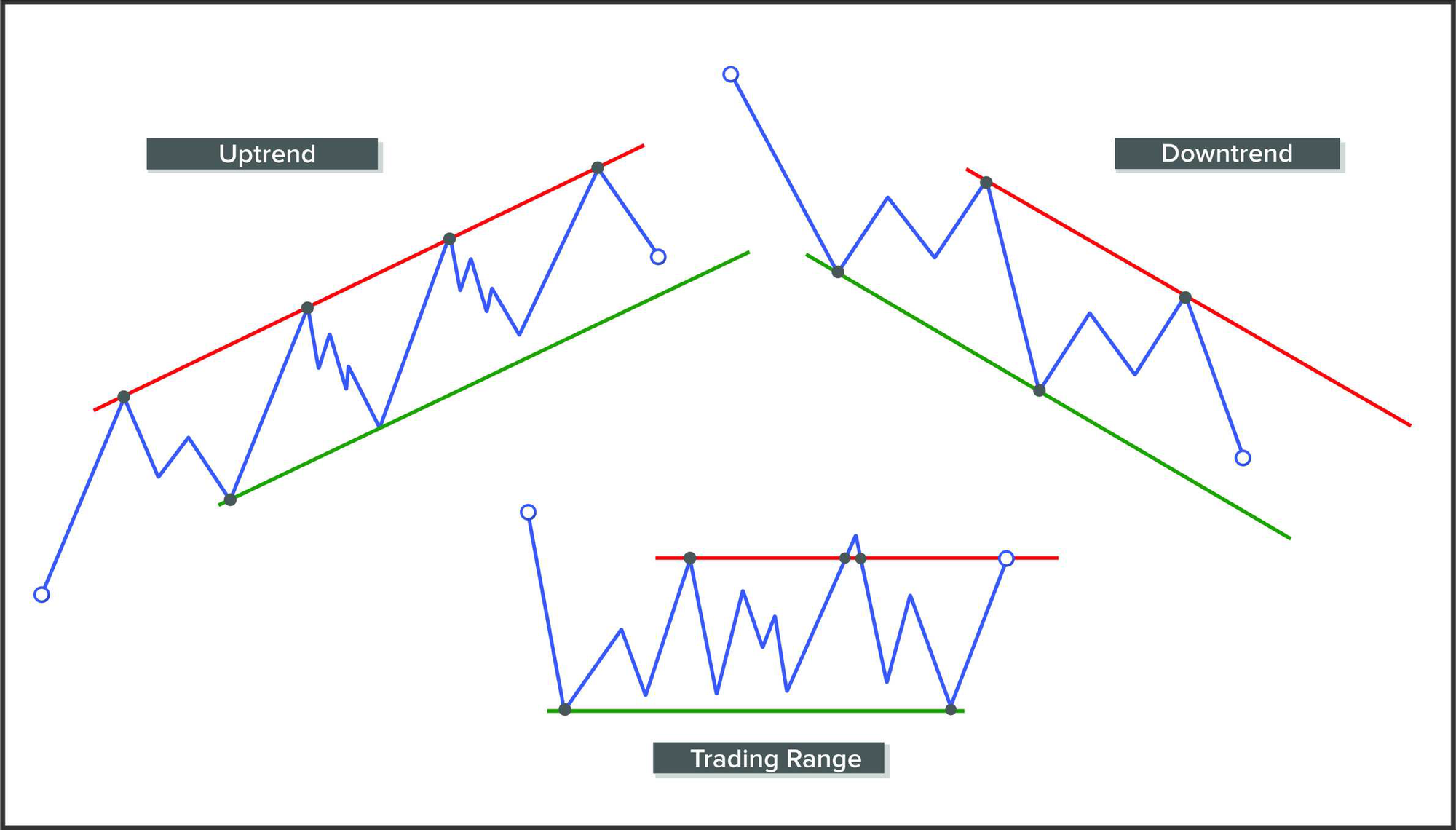

TRENDS

คลื่นนั้นเกิดจากการเปลี่ยนแปลงของราคาหุ้น โดยเทรนนั้นเกิดขึ้นจากกลุ่มของคลื่นที่เคลื่อนไหวไปในทิศทางเดียวกัน คลื่นนั้นประกอบด้วยสองช่วงสำคัญคือ ช่วงที่ยกตัวสูงขึ้นเรียกว่า Impulses และช่วงที่ลดต่ำลง เรียกว่า Reversals เทรนคือเส้นที่ลากเชื่อมระหว่างแนวต้านสองจุด และแนวรับทั้งสองจุด โดยเทรนนั้นแบ่งออกเป็น 3 รูปแบบคือ ขาขึ้น ขาลง และ Sideway ออกข้าง สิ่งที่เป็นตัวบ่งบอกว่าเป็นตลาดนั้นเป็นเทรนขาขึ้น คือคลื่นราคานั้นมีการทำจุดสูงสุดและต่ำสุดสูงขึ้นไปเรื่อย ๆ หรือกล่าวอีกแบบคือราคามีการยก high ยก low ในทางตรงกันข้าม ซึ่งในทางเทคนิคเรียกว่า Higher High, Higher Low หรือเรียกสั้น ๆ ว่า HH, HL ในขาลงนั้นคลื่นราคาจะทำจุดสูงสุดและต่ำสุด ลดต่ำลงไปเรื่อย ๆ หรือในทางเทคนิดเรียกว่า ทำ Lower High, Lower Low โดยทั่วไปจะเรียกสั้น ๆ ว่า LH, LL

โดยเทรนนั้นถูกแบ่งตามช่วงระยะเวลาออกเป็น 3 ช่วงคือ เทรนระยะสั้น ระยะกลาง และระยะยาว กรอบเวลาที่ใช้แบ่งระยะของเทรนนั้นไม่ได้มีการกำหนดตายตัว ขึ้นอยู่กับลักษณะการเทรดของแต่ละบุคคล เทรนในกรอบเวลาทั้งสามนั้นอาจจะไม่ได้วิ่งไปในทิศทางเดียวกัน ดังนั้นการกำหนดรูปแบบการเทรดล่วงหน้าจึงสำคัญมาก เลือกรูปแบบการเทรดเพื่อค้นหาจังหวะเวลาที่จะเข้าเทรดหรือ timing ที่ได้เปรียบ ยิ่งเทรดสั้นเท่าไหร่จังหวะการเข้าทำยิ่งต้องแม่นยำมากยิ่งขึ้น

ASSESSING TRENDS

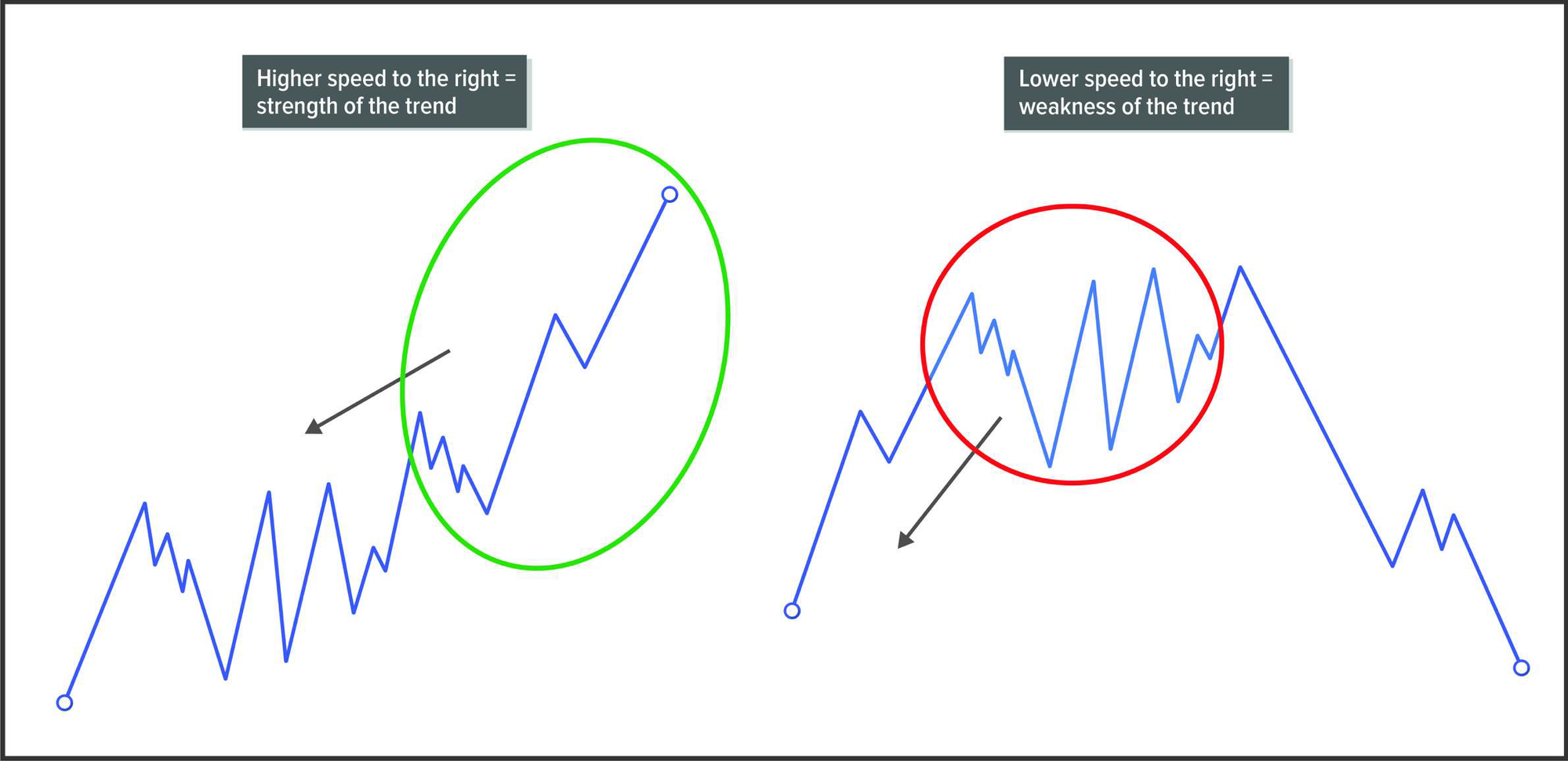

การประเมินความแข็งแกร่งของเทรน การเคลื่อนไหวของราคาหุ้นนั้นเกิดจากปฏิสัมพันธ์ระหว่างผู้ซื้อกับผู้ขายในตลาด การประเมินความแข็งแกร่งของเทรนนั้นมีเพียงวัตถุประสงค์เดียวคือเพื่อหาว่าฝ่ายใหนที่มีความแข็งแรงกว่า การเทรดตามฝั่งที่แข็งแรงกว่านั้นมีโอกาสชนะที่สูงกว่า

วิธีประเมินที่ดีที่สุดคือดูจากการเคลื่อนไหวที่เกิดขึ้นก่อนหน้า ความอ่อนแอของราคานั้นอาจไม่ได้หมายถึงการเปลี่ยนเทรน แต่เป็นการส่งสัญญาณความอ่อนแอของเทรนเพื่อให้เราเตรียมตัวรับมือกับสิ่งที่จะเกิดขึ้นในอนาคตอันไกล้

การประเมินความแข็งแรงนั้นมีหลากหลายวิธี แต่กุญแจสำคัญคือการเปรียบเทียบ แต่ผลลัพท์ของการเปรียบเทียบนั้นไม่ใช่สิ่งที่เรามองหา สิ่งที่เราต้องการคือความแตกต่างของการเคลื่อนไหวของราคาระหว่างปัจจุบันกับอดีต

Speed: ความเร็วในที่นี้อ้างอิงถึงมุมองศาของการเคลื่อนที่ของราคา ถ้าราคาเพิ่มขึ้นอย่างรวดเร็วในระยะเวลาอันสั้น นั่นเป็นการสะท้อนให้เห็นถึงความแข็งแกร่ง ในทางตรงกันข้าม หากการเคลื่อนใหวของราคาใช้ระยะเวลาที่ยาวนั้น นั่นเป็นการสะท้อนให้เห็นถึงความอ่อนแอของเทรน

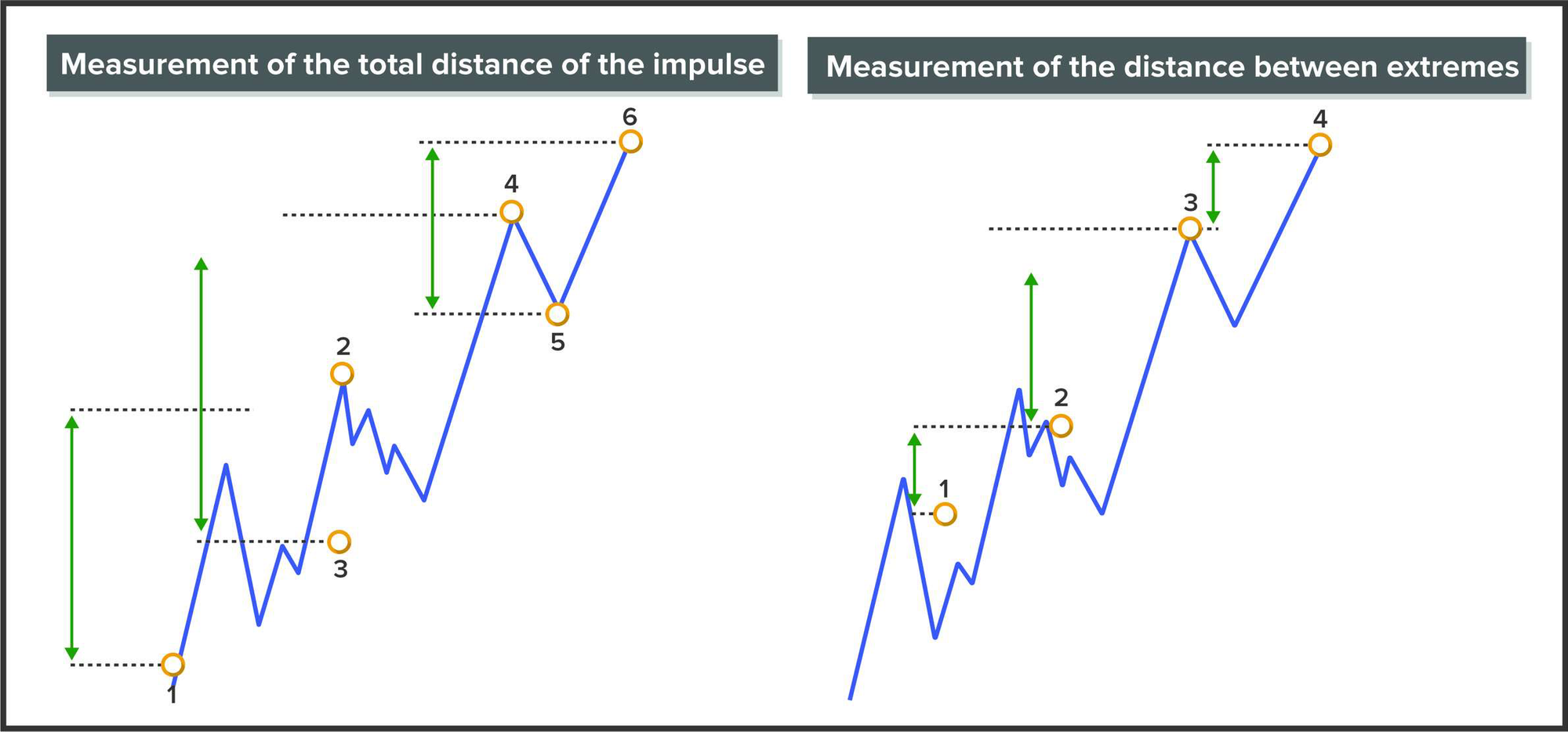

Projection: เปรียบเทียบจากความสูงของ impulses ปัจจุบันเทียบกับ impulses ก่อนหน้า ถ้าความสูงมันเพิ่มขึ่นแสดงให้เห็นถึงความแข็งแรง แต่ในทางตรงกันข้าม ถ้ามันลดลงจะแสดงให้เห็นถึงความอ่อนแอของเทรน

Depth: เปรียบเทียบความลึกของ reversals ลึกเท่าไหร่ หมายถึงเทรนยิ่งอ่อนแอเท่านั้น. โดยการวัดความลึกนั้นทำได้สองแบบคือ วัดความลึกจากจุดสูงสุดล่าสุดถึงจุดต่ำสุดล่าสุด หรือ วัดความสูงจากจุดต่ำสุดปัจจุบันกับจุดต่ำสุดก่อนหน้า

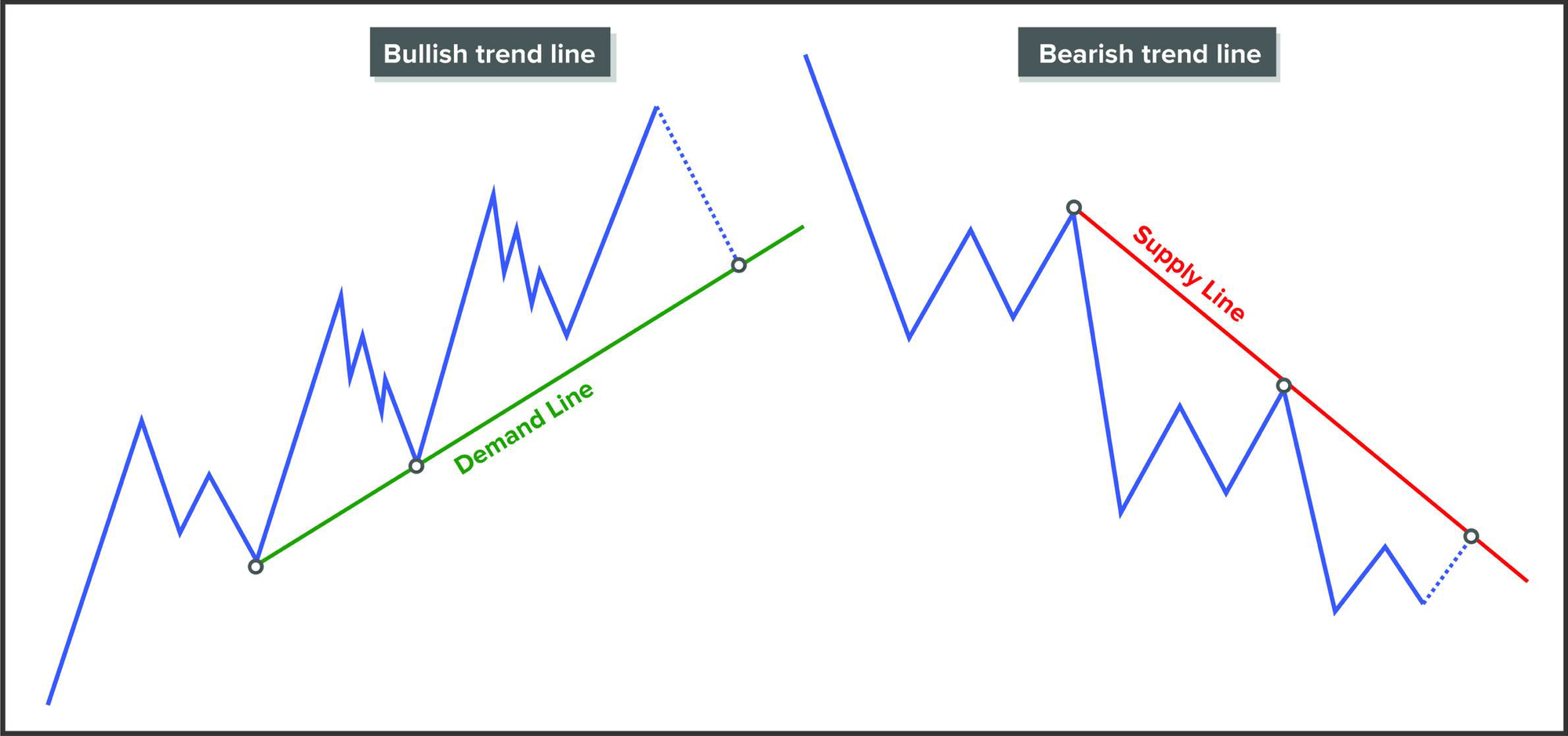

Trend Line การตีเส้นเทรนไลน์คือการลากเส้นเชื่อมจากตำแหน่งของราคาสองจุด ในขาลงจะลากจากจุดสูงสุดสองจุดโดยเส้นที่ได้จะเป็นเส้นแนวต้านหรือเรียกอีกอย่างว่า Bid Line เพราะเป็นจุดที่คาดว่าฝ่ายขายจะปรากฏตัวเมื่อราคามาถึงจุดนี้ ส่วนในเทรนขาขึ้น จะใช้การลากเส้นเชื่อมระหว่างจุดต่ำสุดสองจุด เส้นที่ได้เรียกว่า Demand line เพราะว่าเป็นจุดที่คาดว่าฝ่ายซื้อจะเข้าซื้อเมื่อราคามาถึงบริเวณนี้ ความเข็งแรงของเส้นเทรนไลน์นั้นวัดได้จากจำนวนครั้งที่ราคาวิ่งเข้ามาสัมผัสแล้วเด้งกลับไปในทางตรงข้าม ยิ่งมากครั้งก็ยิ่งแข็งแกร่ง แต่หากราคาวิ่งทะลุข้ามเส้นนี้ นั้นแสดงให้เห็นถึงความอ่อนแอของเทรน การเบรคเทรนนั้นสำคัญ แต่สิ่งสำคัญกว่าคือมันเบรคยังไง ภายใต้เงื่อนใขไหน พฤติกรรมราคาเป็นอย่างไร

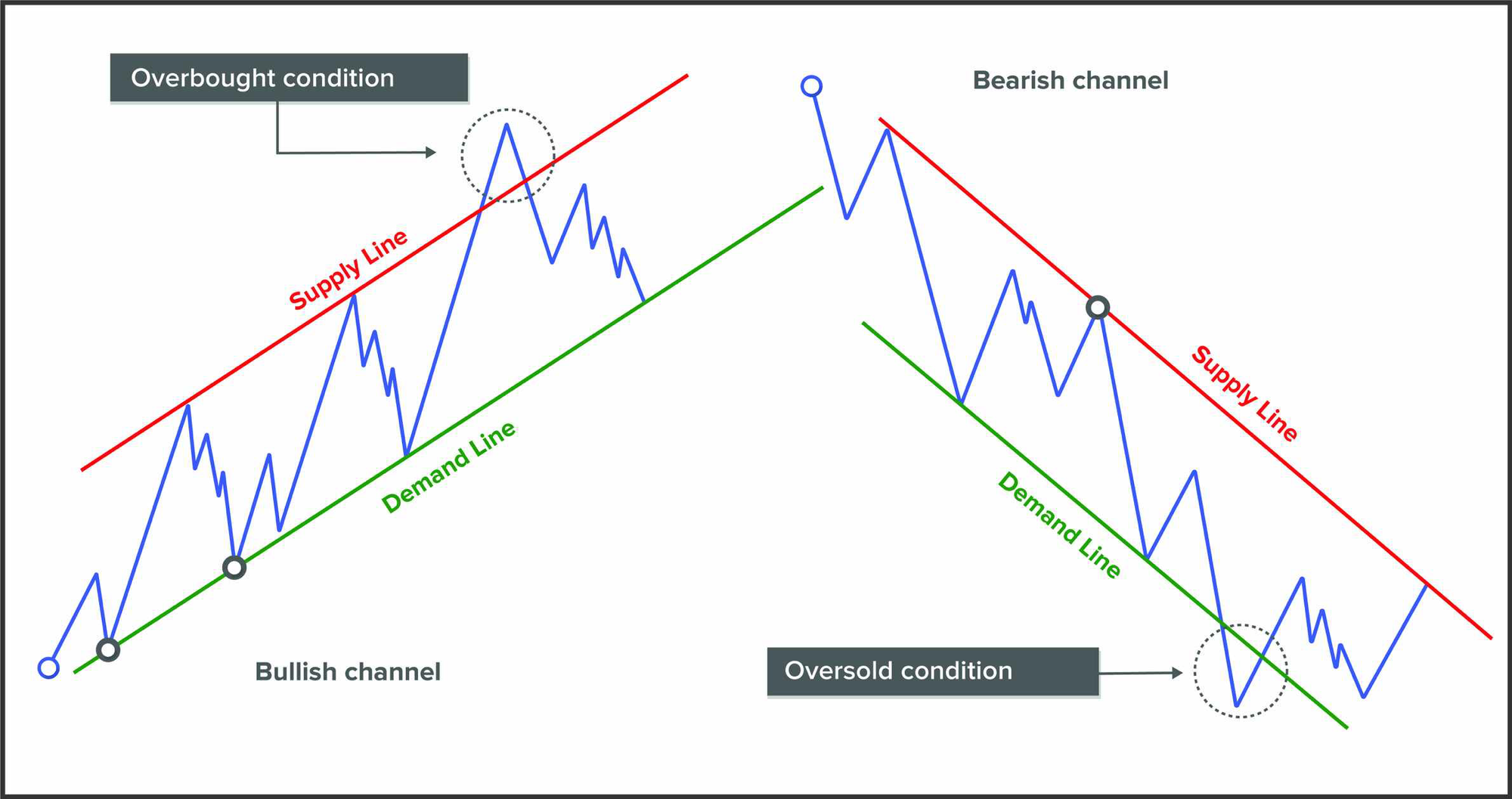

Channels เมื่อลากเส้น Bid line กับ Demand line คู่กันจะเกิดเป็นกรอบราคาซึ่งเรียกว่า Trend channel เราสามารถใช้ทั้งสองเส้นนี้กำหนดจุด overbought กับ oversold หากราคาวิ่งทะลุไปด้านใดด้านหนึ่ง

หลังจากได้เส้น Demand Line หรื Supply Line เส้นใดเส้นหนึ่งแล้ว สามารถใช้จุดยอดตรงข้ามเป็นจุดกำหนดเส้นขนานเพื่อสร้างเป็นกรอบราคา ยกตัวอย่างจากภาพด้านล่างคือ เมื่อได้เส้นที่เชื่อมระหว่างยอด 1 กับยอด 2 แล้วสามารถสร้างเส้นตรงที่ขนานไปกับเส้นที่ได้โดยตำแหน่งของเส้นนั้นอยู่ ณ จุดยอดตรงข้าม ซึ่งก็คือจุด 3

TRADING RANGES

ตลาดนั้นมีอยู่สามทิศทางคือ ขาขึ้น ขาลง และ sideway และระยะเวลาส่วนใหญ่ของตลาดนั้น (ประมาณ 75%) จะอยู่ในช่วง Sideway

Trading ranges นั้นเป็นกรอบที่แสดงให้เห็นถึงความสมดุลระหว่างอุปสงค์และอุปทานในตลาด มันเป็นช่วงสะสมหรือกระจายหุ้นเพื่อเตรียมความพร้อมสำหรับก้าวต่อไป

การวิเคราะห์ตลาดช่วงนี้จึงสำคัญมาก เพราะมันเป็นต้นทางของเทรน ไม่ว่าจะเป็นขาขึ้นหรือขาลง ความแม่นยำจะช่วยให้เราเทรดอยู่ในฝั่งที่แข็งแกร่งกว่า ซึ่งแน่นอนว่ามีโอกาสชนะมากกว่า ดังนั้นวิธีการวิเคราะห์ตลาดของ Wyckoff จะช่วยให้เราคาดเดาทิศทางในอนาคตของตลาดได้แม่นยำขึ้น โดยการวิเคราะห์เหตุการณ์ต่าง ๆ ที่เกิดขึ้นในแต่ละช่วงของตลาด Sideway เทรนที่จะเกิดขึ้นหลังจากนี้นั้นแปรผันโดยตรงกับระยะเวลาที่ตลาดอยู่ในช่วง Sideway กล่าวคือ ยิ่งช่วงเวลา Sideway นานเท่าไหร่เทรนที่เกิดหลังจากนี้จะไปได้ไกลและนานเท่านั้น ในทางกลับกันยิ่ง Sideway สั้น เทรนที่เกิดขึ้นก็จะสั้นตาม